| Ⅰ.日時 | 2022年2月19日(土)14時00分~15時30分 |

|---|---|

| Ⅱ.場所 | Zoomによるインターネット開催 |

| Ⅲ.出席者数 | 63名 |

| Ⅳ.講師 | 山田正勝さん@96期 (ジャパンネクスト証券、CEO) 1984年に北野高校卒業、1989 年に慶應義塾大学経済学部卒業後、野村證券、BNPパリバ証券において主に金利ビジネスなどを担当。1999年に金融監督庁(現・金融庁)に入庁し、金融検査や各種マニュアル作成に従事。2002年一橋大学大学院国際企業戦略研究科修士課程修了(経営法学修士)。その後、BNPパリバおよびみずほ証券におけるリスク関連のシニアポジションを経て、2015年にSBIジャパンネクスト証券株式会社(現・ジャパンネクスト証券株式会社)入社。COOを経て2020年より現職(ジャパンネクスト証券株式会社代表取締役CEO) |

| Ⅴ.演題 | 「株式市場間の競争—より良い、より速い市場を目指して」 |

| Ⅵ.事前宣伝 | 本邦における株式市場においては、2010年ごろからHFT(高頻度取引:High Frequency Trading)の存在が大きくなってきており、それ以前の市場と様変わりしている。また、東京証券取引所の立会市場のみではなく、PTS、ダークプール等の代替市場での取引量も過去に比べて大きく増加してきた。そこで、このような現代の株式市場の構造について解説するとともに、市場間競争の実態とかかる競争のプレーヤーであるPTS(私設取引システム)の現状について説明を行い、本邦においてあるべき市場の姿を議論できればと考えている。 |

| Ⅶ.講演概要 | 本講演録は、質疑応答を含めた講演の概要です。詳細については、添付する講演で使ったPPTのPDFを参照ください。

1.先ず、同期の高橋義徳さんから山田さんの紹介があった。山田さんは、ラグビー部で活躍していた。

2.ジャパンネクスト証券(以下JNX)は、社員数約100名の会社で、32の国籍を持つ社員からなる。8割が、Non- Japanese で、英語が公用語である。SBI Holdingsの子会社として出発し、外国資本も取り込んでジャパンネクスト証券となった。一般投資家が直接の顧客ではなく、証券会社が顧客で、現物株式のPTS(私設取引システム)業務と先物や仮想通貨取引にかかるシステム開発及び運営を行うIT関連業務を行っている。2000年10月に東京証券取引所(以下東証)がシステムダウンして取引が停止し、日本経済にダメージを与えた。JNXとしては、東証がストップしても日本の株式市場が機能する環境づくりを目標にしている。

3.以下の点について講演した。

●取引所とは、PTSとは ●市場間競争 ●取引技術の急速な進歩 ●個人投資家の視点での株式市場攻略法 ●ジャパンネクスト証券の今後の展開

4.取引所とは、かつて東京証券取引所で行われていた物理的な立会、セリの様子をイメージしがちであるが、現在全てが電子決済により取引が行われており、かつての立会所は、いまや単にディスプレーである。1998年の橋本政権の時、日本版ビッグバンが実施され、取引所以外における売買が解禁され、その後取引所の業務であった売買の精算、決済業務も他の機関で実施されるようになった。この動きの中で、株式取引の証券取引所は東京証券取引所に一極集中化しており、昔地方にあった証券取引所は、大阪取引所は先物、そしてその他の取引所はローカルの小さな会社の株式取引を行っている。なお、この日本版ビッグバンは、経済が疲弊、弱体化していた時期であったので様々な困難が伴ったが、当時やらなければ日本の金融はもっと近代化が遅れていた。

5.PTSとは

PTS(Proprietary Trading System:私設取引システム)は、上記の日本版ビッグバンで株式取引の取引所集中義務が廃止されたことにより解禁となった。現在、JNXは8%のシェアで、一日3,000億円から4,000億円の取引、もう一つのPTSであるCboeのシェアは 4%である。JNXのPTSの出現で、1円以下の呼び値の刻み、取引時間延長が可能となった。1円以下の呼び値は、その後東証も追随し、結果的にあらゆる投資家にとって取引の質が向上した。

6.ダークプール

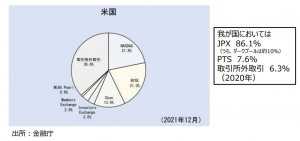

7.市場間競争:アメリカの例

8.アメリカの取引所のShareの図

9.取引技術の急速な進歩

10.Market Maker

11.個人投資家視点での株式市場攻略法

12.ジャパンネクスト証券の今後の方向性

13.金融審議界における議論―市場インフラをどのように構築すべきかについて議論している。

質疑応答中嶋靖さん(86期):マーケット・メーカーは、利益は小さな差額のアービトラージ(鞘取り)、手数料他、何でも受けているのか? 回答:本当にわずかなスプレッドで、数限りなく早く取引してその利ザヤで稼いでいる。世界中のあらゆるところで何百万回という取引で小さな利益の積み重ねで儲けている。しかしながら、この世界は競争が激しく、栄枯盛衰、消えていったマーケット・メーカーが多い。結果として寡占化。やはり、スピードとアルゴリズムがキーとなる。

田村隆史さん(75期)元野村証券:以前証券と銀行は、別の業務で会ったが、相互乗り入れというか、銀行も証券業務ができるようになったが、今後は同一化されるのであろうか。 回答:むしろ逆に分解されて行くと考えている。例えば野村はリーマンの部隊を引き取ったので、マーケット・メーカーの関連業務をしているが、専門のCitadel, Virtuと言った会社にはかなわない。Goldman Sachsでさえ撤退している。新興企業向けのファイナンス(資金調達)ビジネスの面でもPrivate Equity Fundの割合の方がアメリカでは銀行や証券に比べて群を抜いて多い。送金にしても、仮想通貨の出現によりそちらにシフトしているケースも多い状態である。このように各業務が専門化していることを考えると、今後日本の銀行が果たして何で儲けていこうとするのか、むつかしい時代になってきている。

中山行輝さん(80期):元開銀:① 伝統的な株式投資は今もあるのか。投機と投資の境目はどこにあるのか。② 中国圏と他の世界とは断絶が見られるが、日本はどういうスタンスでビジネスを展開してゆくべきか。関西国際金融都市構想など実現可能か 回答:① どの金融機関もお客様の金を預かって運用している。これは、Citadel, Virtu, SBIいずれも同じで、どうしても短期的に結果を出すことが求められる。しかし、現在日本の企業のほとんどは、長期的な投資に値する企業が少ない。例えば、Appleなど2年で株価が1.5倍になっている。ソニー等以外日本にはそういった魅力ある企業がないのが現実で、もっと日本企業には頑張って欲しい。そうならなければ短期的な売買が増え、長期投資は難しい。もっとも、世界から見たとき、中国と比べると日本株は政治的なリスクが少なく、突然制度が変わったという事もないのでやりやすい点はある。

北橋忠弘さん(69期):投機と投資について質問したかったが、すでに質問があり、ある程度答えてもらっているが。 回答:投機はゲームのようなものであるが、ゲーム的な取引が増えるなかでも、ちゃんとした企業は投資に値するように株価を上げている。そもそも、日本においては、長期的な展望もなく、あれだけ多くの企業を上場させる必要があるかという議論もある。現在GAFAと呼ばれているが、その中でもAmazonが存在感を増してきている。小さな本の通販から初めてCloud、情報データ分析等においてインフラの世界企業にのし上がり、株価もそれにつれて上昇している。

質問:日本がInitiativeを取れない、のし上がれないのは、日本人の律義さに依るのだろうか。 回答:日本は各企業に口出しはしないというお国柄。経産省も然り。その点、アメリカなどは口出しをしないふりをして、実際は強烈に国家として産業界に世界的なInitiativeを取るべく口出しをしている。

稲垣京子(94期):個人が投資をするときにどういう風に投資商品の情報を取り込めばよいか。 回答:個人の仕事をあまりしたことがないので難しい質問であるが、判る範囲で回答すると、あまり複雑なものに手を出さないことぐらい。個人的には、単純にIndex型の投資信託を安い時に買うとか特に元気な企業の株を買うということにしている。

|

| Ⅷ.資料 | 2022.02.19 T6C230回プレゼンPDF.pdf(1.3MB) |